【電帳法】2024年の義務化までに何を進めれば?おすすめサービスも含め解説

2年間、猶予されていた「電子取引における電子保存の義務化」が、令和6年1月1日から仕切り直しされて、再スタートします。「2年といえば、準備期間として十分」とのんびり構えていた会社も多いのではないでしょうか。気がつけば、義務化は目の前に迫っています。本記事では、電子取引データの保存に向けて、いつまでに何を準備すべきかについて検討したいと思います。

電子帳簿保存法とは

まずは、電子帳簿保存法とは何かについて、簡単に説明しておきましょう。電子帳簿保存法とは、会社や個人事業主が保存すべきデータを、①電子帳簿保存、②スキャナ保存、③電子取引データの保存の3つに分類し、それぞれの保存ルールを定めたものです。

①自己が作成する電子帳簿保存

最初から自社のパソコンなどで作成した帳簿書類をデータのまま保存することです。

例としては、会計ソフトに入力して作成したデータや貸借対照表や損益計算書、総勘定元帳、現金出納帳、売掛帳、買掛帳、自社で発行した請求書や見積書の控えなどが該当します。

➁スキャナ保存

自社で発行したものや、取引先から受け取ったりした紙の書類を電子で保存することです。

たとえば、自社が発行した請求書や領収書の他、取引先から受け取った請求書や領収書、見積書などです。

➂電子取引データ保存

電子でやり取りした電子データ情報をデータのまま保存することです。

データの例としては、電子メール本文に記載された見積書や請求書、メールの添付ファイル、インターネットのサイトからダウンロードした銀行取引明細、カード明細書、EDI(電子データ交換)システムを使ってやり取りした納品書や発注書など、多岐に渡ります。

①と②は、紙での保存をやめて電子データでの保存をしたい場合に適用されるもので、会社が任意で選択できるものです。この場合は、電子で作成したり、受け取った書類だけでなく、紙の書類も含め、すべての書類を電子データとして保存することになります。

一方、③はすべての会社や個人事業主を対象に、令和6年1月1日から義務化されるものです。これまでは、カード会社から届いた明細書やメールで受け取った請求書も、いったん紙に印刷してから保存しなければなりませんでしたが、紙のものは紙保存、電子でやり取りしたデータは電子のまま保存しましょうというものです。ここでポイントは、対象となるのは電子で”受け取ったデータ”だけではないということです。請求書や見積書など、”こちらから発信したデータ”も電子保存の対象となりますので注意しましょう。

【こちらもおすすめ】移行猶予の期間中に要チェック!電子帳簿保存法の相談まとめ

「電子取引データ保存」義務化の対応事項

電子保存といっても、単にパソコンやサーバーに保存しておけばよいというものではありません。紙の書類を保存する際も、取引年月日順にファイリングしたり、取引先ごとにまとめたりなど、必要な書類がすぐに探せるように工夫していますよね。電子データの場合は、紙の書類に比べて、改ざんがしやすいため、保存のルールがより厳しく定められています。

電子取引データの保存に関して、会社や個人事業主に求められる要件は、次の2つです。

⑴「真実性」の要件とは

保存するデータの真実性を確保するための要件は、次の4つです。下記のすべてを満たす必要はなく、4つのうちいずれかを選べば問題ありません。

①すでにタイムスタンプが付与されたデータを受け取る。

② データを受取った後、「速やかに」、あるいは「業務の処理に係る通常の期間を経過した後、速やかに」タイムスタンプを付与する。速やかにとは7営業日、業務の処理にかかる通常の期間(当該取引情報の授受から当該記録事項にタイムスタンプを付与するまでの各事務の処理に関する規程を定めている場合に限る)は2カ月です。

③データの訂正や削除ができないか、または、記録されるシステムを利用する。

④「データの訂正・削除に関する事務処理規程」を作成し、運用する。

⑵「可視性」の要件とは

①見読可能装置を備え付けておくこと。見読可能装置とは、パソコンやディスプレイ、プリンターのことをいいます。

②システム概要に関するマニュアル類を備え付けておくこと(自社開発の場合に限る)

③検索機能の確保。税務調査の際、調査官の求めに応じて、取引年月日などの日付・取引金額・取引先名で検索し、ダウンロードできることが求められます。

ただし、税務調査の際に電子取引データの「ダウンロードの求め」(調査担当者に取引データのコピーを提供すること)に応じることができるようにしている保存義務者で、下記のいずれかに該当する場合は、検索要件は不要とされました。

・2期前の売上高が5,000万円以下の場合

・電子取引データをプリントアウトした書面を、取引年月日その他の日付及び取引先ごとに整理された状態で提示・提出することができるようにしている場合

宥恕措置について(令和6年1月1日以降)

電子データの保存ができないことにつき「相当の理由」があると認められる場合で、税務調査の際に、電子取引データの「ダウンロードの求め」および、その電子取引データをプリントアウトした書面の提示・提出の求めにそれぞれ応じることができるようにしている場合は、改ざん防止や検索機能などの保存時に満たすべき要件は不要となりました。ただし、あくまでも電子取引データのデータ保存が不要になったわけではないので、注意しましょう。

【こちらもおすすめ】あなたの会社は対応済み?電子帳簿保存法に関するお悩みまとめ

義務化に対応するためのステップ

紙での保存に比べて、かなり面倒な手間とお金がかかることが、お分かりいただけたかと思います。「電子帳簿保存法は面倒だ」と後ろ向きに考えるのではなく、IT化や効率化のチャンスと捉えて、経理のDXに取り組んではいかがでしょうか。

ここからは、令和6年1月1日に向けて、何をどのように進めていけばよいかを見ていきましょう。義務化に向けて準備する項目としては、次の5つのステップが考えられます。

⑴どの書類やデータが電子取引に該当するかの洗い出し

⑵真実性の要件を満たすために、どの方法を選択するか決める

⑶経理の業務フローを見直す

⑷システムの導入

⑸パソコン・ディスプレイ・プリンターの設置

⑹事務処理規程の整備やマニュアルの備え付け(自社開発のシステムを利用する場合のみ)

以下で、各ステップを詳細に説明していきます。

⑴ データの洗い出し

まずは、経理周りで受領したり、発信している証憑を洗い出し、電子取引に該当するものを確認します。電子取引データに該当するものとしては、次のようなものが考えられます。

・電子メールやチャットワークなどを使って、PDFファイルを送受信した場合

・ペーパーレスFAXを使って、PDFファイルを送受信した場合

・『楽楽明細Ⓡ』など請求書発行クラウドサービスを利用した場合

・『AmazonⓇ』などのECサイトを利用した場合

・クレジットカードの利用明細などをダウンロードした場合

・ネットバンキングの入出金明細など

・『SuicaⓇ』などキャッシュレス決済の利用明細書

・電子データ交換システム(EDI)を利用した場合

・USBメモリーを使ってデータをやり取りした場合

⑵ 真実性の要件を満たす方法を選ぶ

次に、自社で扱う電子データのボリュームに応じて、真実性の4要件のうち、どの方法を選択すべきかを検討します。

電子データを大量に取り扱う場合やスキャナ保存も併せて選択するという企業は、費用はかかりますが、タイムスタンプを導入するとよいかもしれません。

「データの訂正や削除ができないか、または記録されるシステム」とは、いわゆるクラウドサービスが想定されているようです。タイムスタンプに替えて、電子帳簿保存法に対応したクラウドシステムの導入を検討するのも選択肢の1つです。

また、会社の規模が小さく、取り扱う電子データのボリュームが少ない場合は、費用のかからない「データの訂正・削除に関する事務処理規程」を作成して、運用するという方法もあります。「データの訂正・削除に関する事務処理規程」については、以下で詳しく説明いたします。

⑶ 業務フローの見直し

保存の方法が決まったら、データの受信から保存まで、およびデータの発信から保存までの業務フローを作成します。データの改ざんや紛失が発生しないよう、法律にのっとった適切な保存を行うのはもちろんのこと、電子化による業務の効率性やコスト削減を目指しましょう。

⑷ システムの導入

業務フローが固まったら、導入すべきシステムを決定します。電子帳簿保存法に対応したシステムはたくさん出回っているので、価格やユーザビリティを比較してもっとも自社に適したものを選択しましょう。自社でシステムを開発する場合は、マニュアルの設置も必要です。

⑸ パソコンなどの用意

税務調査のおいては、会社がパソコンを用意し、調査官に提示することになります。採用するシステムが決まったら、将来の税務調査に備えて、専用のパソコン・ディスプレイ・プリンターを準備しておきましょう。

【こちらもおすすめ】施行猶予期間に備えておきたい!電子帳簿保存法に関するお悩みまとめ

それぞれの保存方法の課題

義務化にあたって悩ましいのは、真実性の要件を満たすために、どの方法を選択すべきか、という点ではないでしょうか。ここでは、(1)タイムスタンプを導入する場合、(2)クラウドシステムを導入する場合、(3)事務処理規程を作成して対応する場合について、それぞれの課題を検討しておきましょう。

⑴タイムスタンプを利用する場合の課題

出典: ミケ / PIXTA(ピクスタ)

タイムスタンプとは、電子データがその時刻に確かに存在していたことを証明し、かつその時刻以後に改ざんがされていないことを証明してくれるものです。タイムスタンプを付与したデータを配信するか、タイムスタンプのないデータを受け取ったらすぐにタイムスタンプを付与して保存するというやり方です。

タイムスタンプのよい点は、信頼性の高さにあります。また税法上、取引に関連して作成または受領したデータは7年間の保存義務がありますが、タイムスタンプの有効は最長10年間と長いのも安心材料の1つです。

一方で、タイムスタンプを利用する場合は、データを授受した後、速やかに(または業務の処理に係る通常の期間を経過した後、速やかに)付与しなければならないという縛りがあります。「速やかに」は、おおむね7日、「業務の処理に係る通常の機関を経過した後」は、おおむね2カ月とされています。保存のための手間が増えるだけでなく、これまではかかっていなかった人件費が発生することになります。また、時刻認証業務認定事業者と契約して、その利用料を支払わなければならないので、コストがかかるのがデメリットといえます。

⑵クラウドサービスを利用する場合の課題

2022年1月の改正で、電子取引データの保存要件が、大幅に見直され、「修正・削除ができないかまたは修正・削除の履歴が残る」クラウドサービスを利用すれば、タイムスタンプの付与は不要になりました。電子帳簿保存法に対応しているシステムを利用して保存しておけば、期日内にタイムスタンプを付与する煩わしさから解放されるのですから、ほっとしている会社や経理スタッフも多いのではないでしょうか。

しかし、クラウドサービスにも課題があります。考えられる課題としては次の3点になります。

①訂正・削除の記録が残るサービスを使って、電子取引データを保存するだけでは不十分

これはうっかりしがちな盲点です。保存だけではなく、データの授受を当該システム内で行わなければ、改ざん防止のための措置を講じているとは認められません。真実性の要件を満たすためには、単に訂正・削除の記録が残る(または訂正・削除ができない)システムではなく、請求書や見積書の授受もできるシステムを選ぶ必要があるということになります。

②クラウドシステムに検索機能が備わっていなければならない

対象となる電子取引データは、税務調査の際に取引年月日・取引金額・取引先を検索条件としてダウンロードできなければなりません。電子保存の要件を満たすためには、これらの検索機能を備えたクラウドサービスを選ぶ必要があります。

③すべての取引先が電子での配信を望むわけではない

せっかくクラウドサービスを導入して、電子化を図ったにもかかわらず、取引先から紙での請求書発行を要求されることもあります。クラウドサービス内で作成した請求書をプリントアウトしFAXや郵便で送るなど、会社ごとに対応を変えるのは、かえって非効率です。これを解決するためには、電帳法の対象となるさまざまな書類の配信を、自動化・電子化できるサービスを選ぶしかありません。

上記のすべてに対応するサービスの一つとしては、コクヨ社が提供する『@Tovas(アットトバス)Ⓡ』があります。『@TovasⓇ』は、請求書や納品書など多種多様な書類を、自動的に「郵便」「FAX」「WEB」に分類し、それぞれの方法で取引先に届けてくれる優れものです。

>>>電帳法に対応したクラウドサービス『@Tovas』の概要はこちら

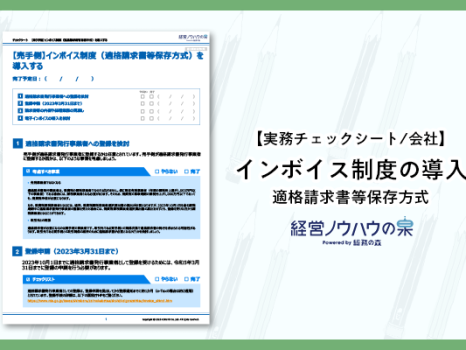

⑶データの訂正・削除に関する事務処理規程程を運用する場合の課題

タイムスタンプもクラウドシステムも使わない場合は、「電子取引データの訂正・削除の防止に関する事務処理規程程」を作成し、運用することになります。国税庁のホームページにひな形がアップされているので、ダウンロードして作成することができます。

【参考】電子取引データの訂正及び削除の防止に関する事務処理規程/国税庁ホームページ

この場合のメリットは、何といっても費用がかからないことです。規模の小さな会社や電子取引が少ない会社、管理事務に手間をかける余裕のない個人事業主にお勧めの方法です。

ただしこのやり方は、法律で決まったから仕方なく体裁を整えておこうという形式的な対処法にすぎません。電子保存の義務化は、情報の適正な管理や事務の効率化、経理のIT化を進める絶好のチャンスです。この機会を利用して経理のDXを推進してはいかがでしょうか。