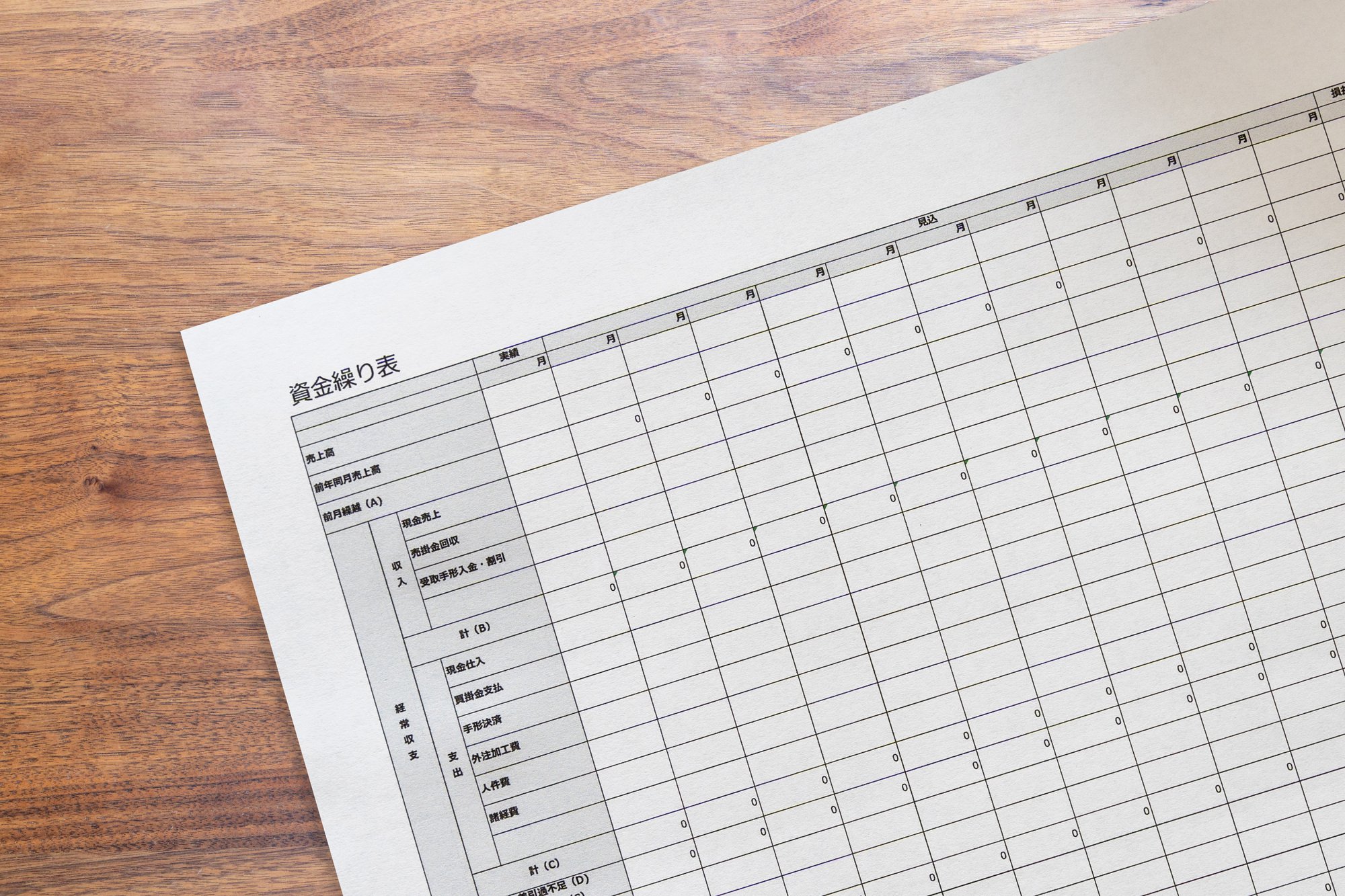

【人には聞けない経営の基礎】エクセルで資金繰り表を作ってみよう!テンプレート付き

十分な資金の確保は安定経営に欠かせない要素です。同時に難しい要素のひとつでもあります。適切な資金繰りを行わなければ、会社はたちまち資金難に陥ってしまうのです。資金ショートを防止するために役立つのが資金繰り表です。資金繰り表はエクセルで簡単に作れるため、こまめに作成して資金の流れを可視化しましょう。本記事では資金繰り表の説明とエクセルでの作り方について説明します。

目次

資金繰り表とは

資金繰り表とは、一定期間における現金や預金について、入金されるお金と出金されるお金を洗い出し、残高の推移を可視化した表です。つまり、キャッシュフローを適切に管理するための表と言えるでしょう。

資金繰り表を作る理由は資金ショートを防ぐためです。「勘定合って銭足らず」という言葉があるように、収益が黒字でも入金と出金のタイミングの関係で一時的に残高不足になると倒産してしまいます。そこで資金繰り表により残高の推移を可視化し、資金繰りに問題がないかどうか検証するのです。

同じようにキャッシュフローを管理する表としてキャッシュフロー計算書があります。

資金繰り表とキャッシュフロー計算書の違い

資金繰り表とキャッシュフロー計算書は、キャッシュフローを管理するという点でとても似ています。しかし、この2つは異なるものです。

キャッシュフロー計算書は過去の期首から期末までの資金の増減を、大きな区分で可視化したものです。大きな区分とは「営業キャッシュフロー」「投資キャッシュフロー」「財務キャッシュフロー」の3つを言います。

一方、資金繰り表は、過去から将来の売掛金の回収予定がどれくらいなのか、買掛金や経費の支払いがどれくらいなのかを月次単位で可視化したものです。

つまり、資金繰り表とキャッシュフロー計算書の違いは以下のように言えます。

- キャッシュフロー計算書:過去の資金の増減の実績を大きな単位で見る

- 資金繰り表:過去から未来にわたる入金と出金の流れを細かい単位で見る

【もっと詳しく】エクセルで簡単!キャッシュフロー計算書の作り方

資金繰り表の項目・形式

資金繰り表は決算書などとは異なり、作成が義務づけられている書類ではありません。したがって、形式が明確に決まっているわけではないので、経営者自身がお金の流れを把握しやすい形式ならどんな書き方でもかまいません。

一般的に資金繰り表に書く項目は以下のようになります。

- 現預金の入金額(売掛金の回収、現金売上など)

- 支払いの金額(勘定科目ごと、取引先ごと、など)

- 入出金のタイミング(月次、日時)

- 現預金残高

エクセルで資金繰り表を作成する方法

資金繰り表を作成するのは難しくありません。エクセルを使って簡単に作成できます。ここからはエクセルを使って過去6ヶ月間、未来6ヶ月間の資金繰り表を作成する方法を説明します。

0. 準備するもの

- エクセル(Microsoft Excel)

- 過去6ヶ月分の残高試算表や決算書、現金出納帳や預金出納帳、銀行口座の通帳

- 将来6ヶ月分の販売計画、支払い計画、財務計画など

- 金融機関の返済予定表

1. 資金繰り表のテンプレートをダウンロードする

資金繰り表のテンプレートを用意しましたので、まずはこちらをダウンロードしてください。

2. 過去の資料から月次単位で入力する

例として2022年4月から2023年3月までの資金繰り表を作る過程を説明します。現在が2022年10月とすると、2022年4月から2022年9月まではすでに実績として各種帳簿があるはずです。その帳簿を元に資金繰り表の各項目を計算して書き込んでいきましょう。

4月の「月初残高」の欄に2022年3月31日時点の残高を入力すると、表計算に反映されるようになっています。まずは月初残高を入力し、2022年4月の収支、5月の収支、と1ヶ月単位で入力していきます。

注意点は、現金・預金ベースでの収支を書き込むことです。売上や仕入が発生したときではなく、以下のようなタイミングで収支を計算します。

- 収入の発生=現金売上が発生したとき、売掛金を回収したとき、借入金の入金があったとき、貸付金の返済があったとき、その他の現金収入や口座への入金が発生したとき

- 支出の発生=現金の仕入や支払が発生したとき、買掛金や販管費の支払をしたとき、税金を払ったとき、その他の現金出費・口座振替・振込などが発生したとき

このように現預金の入金を収入、出金を支出として記入していきましょう。現金出納帳や預金出納帳、通帳などが役に立ちます。

【こちらの記事も】【まずはここから】Excel(エクセル)で現金出納帳(げんきんすいとうちょう)を作ってみよう

3. 将来の計画から月次単位で入力する

2022年9月まで書いたら、10月からは将来の予定や計画を書いていきます。

販売計画、支払い計画、財務計画をもとにどれぐらいの入金と出金が見込めるかを書きましょう。これはあくまでも将来の予測値です。売上や変動費は予測が難しいので、今後の事業計画から見込める売上を元に計算します。一方、人件費や固定費、借入金の返済額などはそこまで大きな変動は無いと思われますので、簡単に入力できます。

資金繰り表から考えるべきこと

資金繰り表が完成しても、それだけで満足して終わってしまっては意味がありません。ここからは資金繰り表から何を読み取れば良いのかを解説します。

翌月繰越の推移

資金繰り表でいちばん重要な項目は「翌月繰越」です。翌月繰越とは翌月に繰り越す残高を示します。翌月繰越がマイナスになると資金ショートですので、将来の翌月繰越にマイナスがある場合は一時的に借入をするなどして残高を増やす必要があります。

経常収支の推移

一時的に経常収支が赤字になっても、繰越残高が十分にプラスであったり、財務収支との合算で黒字化しているなら問題ありません。しかし、恒常的に経常収支が赤字ならば本業が上手くいっていない可能性があります。この場合、何らかの方法で本業のキャッシュフローを黒字にする必要があるでしょう。

経常収支を黒字化するには以下の方法が考えられます。

- 売上を増やす

- 固定費を減らす

- 売掛金回収のサイクルを早めて売掛金を減らす

- 買掛金の支払いサイクルをできるだけ長くする

- 現金売上を増やす

- 借入金のリスケジュールや借り換え

- 在庫を減らす

- アウトソーシングを活用して人件費を減らす

- ファクタリング(※)の利用 ※一定の手数料を引いた上で売掛金を即時に現金化してくれるサービス

【こちらの記事も】脱税との違いも!経営者が知るべき「中小企業の節税」の基礎【税理士が解説】

まとめ:資金繰り表を活用して安全な経営を心がけましょう

資金繰り表を使えば財務を安全に管理できます。現金や預金の入金と出金を可視化し、資金がショートするのを未然に防止できるのです。また、資金繰りを圧迫する売掛金や在庫などの影響も可視化できるため、これらの悪影響に気づくきっかけにもなります。資金繰り表を活用し、安全な経営を心がけましょう。

*ururu、アン・デオール / PIXTA(ピクスタ)

【コスト削減に役立つ】10分でできる「オフィス見直し診断」はこちら